Yeni ve Önemli Bir Kanıt Olarak Dünyadaki Kâr Oranları

Marx’ın kâr oranlarının düşme eğilimi kanunu, ya sert bir biçimde eleştirilmiş ya da teorik ve empirik düzeylerde kapitalizm bağlamında yaşanan krizlerin izahatında geçerliliği olmayan bir açıklama olarak görülüp kenara itilmiştir. Bu kanun, genelde kârın krizlerde oynadığı rolü görmezden gelen ana akım iktisatçılar tarafından eleştirilmiştir. Söz konusu iktisatçılar içerisinde postkeynesçi iktisatlar öne çıkmaktadır. Bunlar, kapitalist ekonomilere asıl yön verenin kâr değil, “toplam talep” olduğu düşüncesindedirler. Kanuna asıl şüpheyle yaklaşanlar ise daha çok Marksist iktisatçılar içinden çıkmaktadır.

Marx ilgili kanunu “politik ekonominin en önemli kanunu” (Grundrisse) ve tekrarlanan kriz döngülerinin temel sebebi (Kapital 3. Cilt 13. Bölüm) olarak görürken konuya şüpheyle yaklaşanlar, Marx’ın belirlediği bu kanunun mantığa aykırı ve belirsizlikle malul olduğunu söylemektedirler. (Michael Heinrich) Bunlara göre kanun, gerekli empirik destekten mahrumdur veya bu tür empirik veriler zaten tespit edilemezler. Buna göre biz kriz teorisi konusunda yüzümüzü ya Keynes’e dönmeliyiz ya “aşırı üretim”, “düşük tüketim” ya da “finansallaşma” türünden muhtelif eklektik teorileri birbirine eklemlemeliyiz ya da Marksist kriz teorisinin olmadığını kabul etmeliyiz. Kanaatimce ben de dâhil birçok yazar, bu eleştirilere gereken cevabı vermiş bulunmaktadır.

Kanunun mantıksal açıdan geçerliliği meselesini bir tarafa bırakıp, burada sadece Marx’ın herhangi bir ekonomide kârın sermaye içerisindeki oranına ilişkin geliştirdiği formülle ilgili empirik kanıta bir bakalım.

Formül şu şekildedir:

s/(C+v)

Bu formülde s “artık değer”i, C “sabit ve dolaşımda olan üretim araçları”nı, v ise “işgücünün değeri”ni (ücret maliyetlerini) ifade etmektedir.

Marx, kâr oranlarının düşme eğilimi kanunu ile ilgili olarak iki önemli husus üzerinde durur:

1. Kapitalizm geliştikçe sermaye stoğu içerisindeki kârın ortalama oranındaki uzun erimli ve kesintisiz düşüşe tanık olunur;

2. Kanun uyarınca, kapitalist üretimde düzenli seyreden canlanmaları ve buhranları, genel eğilimi olumlu ve olumsuz yönde etkileyen faktörler arasındaki denge üzerinden izah etmek mümkündür.

Burada ismini sayamayacağım, saymaya kalksak muhtemelen ilkin Shane Mage’in (1963) ismini anacağım çok sayıda Marksist ekonomistin çalışmaları ve konuyla alakalı zengin veriler sayesinde elimizde Marx’ın belirlediği bu kanuna dair mebzul miktarda empirik kanıt bulunmaktadır.

Başta belirtmem lazım. Bu kanıtlar, sadece ABD kaynaklı verilerle sınırlı. Ama bu veriler de epey kapsamlı. Öte yandan, yirmi birinci yüzyılın ilk on yılında kimi Marksist iktisatçılar, dünyadaki kâr oranlarına ilişkin kanıtları toplamaya başladılar. Bu oranları hesaplamaya dönük ilk girişimimde de dile getirdiğim biçimiyle, bu toplama işlemi, tam da kapitalizm küresel düzeyde “kapalı bir ekonomi” olduğu, o yirminci yüzyıl boyunca tüm dünyayı kuşattığı için gerekli. Dolayısıyla kanuna destek sunacak anlamlı kanıtları bulmak için dünyadaki kâr oranlarını hesaplamak gerekiyor.

2007 gibi erken bir tarihte, bildiğim kadarıyla dünyadaki kâr oranlarını ilk hesaplama işini Minqi vd. üstlendi. Bu çalışmayı David Zachariah’nın 2010 tarihli çalışması izledi. Bense ilk çalışmamı 2012’de yaptım (bu çalışmayı 2017’de revize ettim). Sonrasında Esteban Maito (2014) kapsamlı bir çalışma yürüterek, ta 1855 yılına dek uzanan bir tarihsel kesiti 14 ülke üzerinden inceledi.

Bazı Marksist iktisatçılarsa dünyadaki kâr oranlarının hesaplanmasına şüpheyle yaklaşmaya devam ettiler (Gerard Dumenil). Ama bizim gibiler vazgeçmediler. Kanunun [s/(C+v)] ana bileşenleri konusunda 1950’ye dek uzanan bir kesite ait yeni veriler sunan Penn Dünya Tabloları 10.0 isimli veri tabanı sayesinde 2020 yılında daha iyi bir hesaplama yapma imkânı buldum.

Bugünse başını Deepankur Basu’nun çektiği, Massachusetts Üniversitesi’nde çalışan Marksist iktisatçılar, Brezilyalı Marksist iktisatçı Adalmir Marquetti’nin derlediği verileri kullanarak yeni kanıtlar sundular.

Marquetti, Groningen Büyüme ve Kalkınma Merkezi’nin geliştirdiği Penn tablolarının kapsamını genişletip orada kimi değişiklikler yaptı. Ortaya çıkan Genişletilmiş Penn Dünya Tabloları’nı 2004’te araştırmacıların hizmetine sunan Marquetti’nin bu katkısından istifade ederek ben, dünyadaki kâr oranlarını hesaplamaya çalıştım. Lâkin kısa süre önce Marquetti, bu veri tabanının güncel hâlini yayımladı. EPWT 7.0 olarak anılan bu seri, 1960 yılına dek uzanan bir kesit dâhilinde çok sayıda ülke üzerinden dünyadaki kâr oranlarını hesaplamak için kullanılabiliyor.

Basu vd. bu yeni EPWT verilerini ülke düzeyinde kâr oranlarının ağırlıklı ortalamasını çıkartmak için kullandı. Bu hesaplamada bir ülkenin dünyadaki toplam sermaye stoğu içindeki payı ağırlık ölçümü için gerekli ölçüt olarak ele alınmaktaydı. Pek tabii bu dünya oranı, sadece yaklaşık dünya ortalamasını ifade ediyor. Dünya ortalaması ise dünyadaki artık değeri, üretim araçlarını ve işgücü değerini içeriyor.

Basu vd. gayrı safi yurtiçi hâsılayı ağırlık noktası olarak kullanıp ülke düzeyindeki kâr oranlarını bir araya toplamanın yanlış olduğunu ortaya koydu. Dolayısıyla bu tespit üzerinden Maito ve benim gibi yazarların daha öncesinde ülkedeki sermaye stoğunu kullanmak gerekirken yanlış bir ağırlıklandırma şeması kullandığı ortaya çıktı. Bu tespite katılmakla birlikte ben, dünyadaki kâr oranları ile ilgili çalışmamın son hâlinde daha da ileri giderek, 1950’ye dek uzanan dönemi ele alan Penn Dünya Tabloları 10.0 isimli veri tabanı üzerinden G20 ülkelerindeki artık değeri, üretim araçlarını ve işgücü değerini bir araya topladım. Bu çalışmada herhangi bir ülkeyle ilgili ağırlanmadırmaya ihtiyaç duymadım.

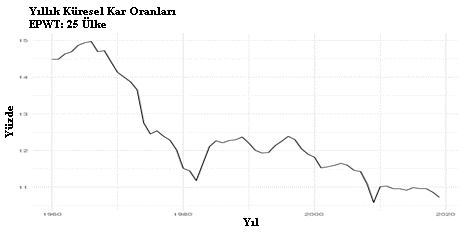

Yönteme dair çok şey söyledik. Şimdi Basu vd.’nin ulaştığı sonuçlara bakalım. Bunlar, esasen Marx’ın kanununu destekleme noktasında ilginç ve ikna edici şeyler söylüyorlar. Bu noktada 1960 yılına dek uzanan verileri içeren, tüm ülkeleri ele alan şu önemli grafiğe bakmak gerekiyor.

Basu vd.’nin çıkarımına göre, “ülke bazında bir araya getirilen dünyadaki kâr oranı dizileri, bize 1960-1980 arası dönemde negatif yönde ilerleyen düz çizginin güçlü bir seyir içerisinde olduğunu, öte yandan 1980-2019 arası dönemde ise aynı çizginin zayıf seyrettiğini ortaya koyuyor. Orta vadede alt bileşenlerin seyrini incelediğimizde ise dünyadaki kâr oranlarındaki düşüşün sebebinin çıktı-sermaye oranındaki düşüş olduğunu görebiliyoruz. Endüstri bazında bir araya getirilen dünyadaki kâr oranları ise 2000-2014 arası dönemde çizginin negatif yönde ilerleyen düz bir çizgi olduğunu söylüyor ki bunun da sebebi gene çıktı-sermaye oranındaki düşüştür.”

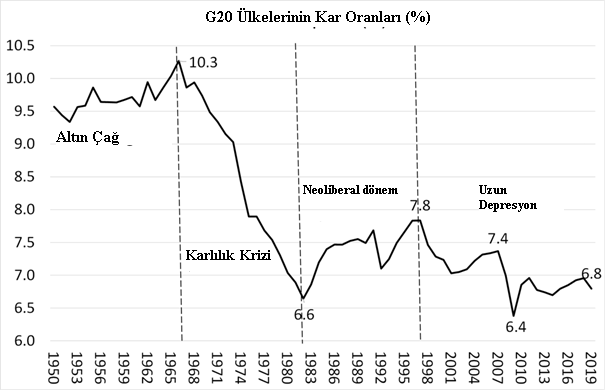

Demek ki Marx’ın kâr oranlarının düşme eğilimi kanunu, empirik düzeyde dünya bağlamında doğrulanmıştır. Amherst rakamları üzerinden değerlendirdiğimizde, son seksen yıl içerisinde dünyadaki kâr oranlarının yüzde 25 oranında azaldığını görebiliyoruz. Bu döneme en çok da 1966’daki büyük kârlılık krizi damgasını vuruyor. Söz konusu kriz, 1980-1982 arası dönemde dünya genelinde büyük bir buhrana sebep oluyor. Ardından kârlılık alanında “neoliberal canlılık” dönemine tanık oluyoruz. Kâr oranının yüzde 11 arttığı bu dönem 1996’ya dek sürüyor. Devamında dünya ekonomisi, benim “uzun depresyon” adını verdiğim, kârların düştüğü, 2004’e dek kredi patlamasının yaşandığı dönem geliyor. Bu dönem de 2008-2009’daki Büyük Resesyon’a dek uzanıyor.

O günden beri dünyadaki kâr oranları durağan seyrediyor. 2019’da, 2020’de pandeminin yol açtığı küresel buhrandan önce, tüm zamanların en düşük değerine ulaşıyor. Bu arada belirtmek gerekir ki her iki büyük savaşın ardından dünya genelinde yaşanan buhran, kârlılık sahasındaki bir canlanmayla neticeleniyor, ama bu canlılık pek uzun sürmüyor.

Peki Basu’nun yaptığı hesaplamayı 2020’de benim yaptığımla nasıl kıyaslayabiliriz? Benim yaptığım son hesaplamanın sadece dünyadaki en büyük 19 ekonomiyi baz aldığı hususunu akıldan çıkartmamak gerek. Ayrıca benim hesaplama yöntemim de biraz farklı. Buna karşın Basu ile benzer sonuçlara ulaşmış olmamız gerçekten ilginç.

İkimiz de kâr oranlarında kesintisiz bir düşüşün yaşandığını tespit ediyoruz, ayrıca aynı dönüm noktaları üzerinde duruyoruz. Belki de Basu da ben de aynı veri tabanını kullandığımız için buna pek de şaşırmamak gerek.

Marx’ın kâr oranlarının düşme eğilimi kanunu, sermayenin organik bileşeninin artık değer oranından veya emeğin sömürülme düzeyinden daha hızlı artması durumunda kâr oranının düşeceğini söylüyor. Düşüşün ana sebebi bu.

Basu ve arkadaşları, bu tespitin doğru olup olmadığını tespit etmek için dünyadaki kâr oranlarına ait alt bileşenleri bir bir sıralıyorlar. Tespitlerine göre dünyadaki kâr oranları, 1960-2019 arası dönemde yüzde 0,5 oranında düşerken (sermayenin organik bileşenine dair bir gösterge olarak) çıktı-sermaye oranı, yıllık yüzde 0,8 oranında azalmış. Aynı şekilde, (artık değere dair bir gösterge olarak) kârın payı yıllık yüzde 0,25 oranında artmış.

Bu veriler, Marx’ın sermayenin organik bileşeninin çoğu vakit emeğin sömürülmesinin sahip olduğu oranı aşacağına, bunun da kâr oranlarının azalmasına sebep olacağına dair tespiti üzerine kurulu kanunu desteklemektedirler. 2020’de kaleme aldığım makalede ben de benzer bir sonuca ulaşmıştım.

Öte yandan, ülkelerin ekonomik verileri alanında en önemli Marksist uzman olarak öne çıkan Ahmet Tonak, Penn Tabloları’nın hesaplamalarda ham veri kaynağı olarak kullanılması konusunda kimi endişelere sahip. Tonak’a göre bu veri tabanı, bir ekonomide üretken (değer yaratan) emek ile üretken olmayan (değer yaratmayan) emek arasında bir ayrım yapmıyor. Türkiye için kâr oranlarını tespit eden Tonak’a göre bu durum, ulusal ekonomilerde kâr oranları konusunda birbiriyle uyuşmayan sonuçlara yol açabiliyor.

Bu uyuşmazlık sorunuyla başa çıkabilmek için biz, herhangi bir ekonomide finans sektörü ve meskûn emlâk sektörü harici sektörlerde elde edilen kâr oranlarına odaklanabiliriz. Bu yaklaşım, belirli bir sektörde üretken olan ve olmayan emek arasında ayrım yapmama meselesine çözüm bulamasa da meseleyi daha da netleştirmek bize epey imkân sağlayacaktır. Bu konuyla ilgili daha fazla bilgi için Tsoulifis ve Paitaridis’in kaleme aldıkları o muhteşem çalışmaya bakılabilir.

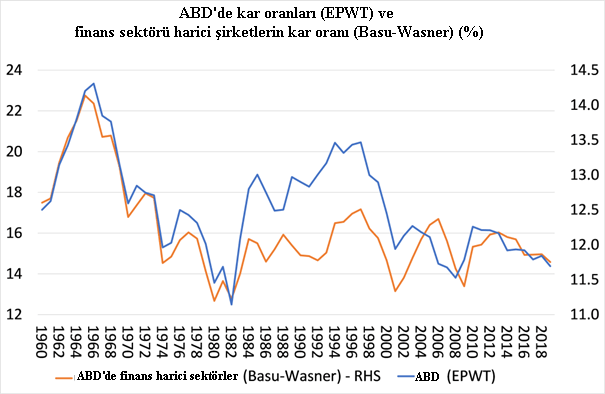

Basu ve Wasner, ayrıca ABD’de kâr oranları ile ilgili, kârlılık düzeylerini gösteren bir tablo hazırladı. Bu tablo, finans alanı dışında faal olan şirketlerin kârlarını tüm şirket kârlarından ayrı ele alıyor.

Bense Basu ve arkadaşlarının ABD’deki kâr oranları üzerinden dünyayla ilgili ulaştıkları sonuçları, ABD’de finans sektörü dışında faal olan şirketlerin kâr oranlarına ait sonuçlarla kıyasladım. Ortaya konulan her iki seri de aynı eğilimi takip edip aynı dönemeçlerden geçtiği için bu düzeyde uyuşmazlık önemli bir mesele olarak gündeme gelmiyor.

Zaten neoliberal dönemde ABD’deki kâr oranları, üretici ve üretici olmayan sektörleri ayrıştırmayan küresel veriler temelinde, Basu-Wasner’in hesaplamalarını kullanarak tespit edilen, finans sektörü dışı şirketlerin kâr oranlarından daha fazla artıyor. Bu da bize kârlılık sahasında neoliberal dönemin aracılık ettiği toparlanmanın büyük ölçüde sermayenin finans sektörüne geçmesinin bir sonucu olduğunu söylüyor. Bu tespit, bir yandan da ilgili dönemde ABD’de üretime dönük yatırımlardaki düşüşü de izah ediyor.

Özetle, Basu ve arkadaşlarının çalışması, Marx’ın kanununu dünya bağlamında destekleyen empirik kanıtları besliyor. Elde mebzul miktarda kanıt olmasına rağmen kanuna şüpheyle yaklaşanlar, onu görmezden gelmeye, geçerliliğini inkâr etmeye devam ediyorlar. Marx’ın kâr oranlarının düşme eğilimi kanununa şüpheyle yaklaşanlar, giderek iklim değişikliğine şüpheyle yaklaşanlara benziyorlar.

ABD ekonomisi için hazırlanan kârlılık tablosuna şuradan ulaşılabilir: dbasu.shinyapps.io. Dünyadaki oranlar ve muhtelif ülkelerle ilgili tablo ise şurada bulunabilir: dbasu.shinyapps.io

Michael Roberts

22 Ocak 2022